私が不動産会社を起ち上げて初期2005年頃、リーマンショック前の時期にはフルローンでの物件購入がもてはやされました。1998年にあった日本の金融危機を機会に金融緩和が進んだのが要因です。

その後、フルローンでの融資をする金融機関の入れ替わりが次々と生まれ、この2年程はどこも最低1割程度の自己資金を入れてくださいという事になってきております。

そんな中でフルローンに関してお伝えします。

フルローンとは

フルローンとは不動産の価格に対してその全額若しくは、その諸費用も入れた全額を借り入れることを言います。

フルローンの歴史

フルローンという言葉のスタートは通販大家さんという不動産会社の金森さんが書いた書籍や彼のテレビ番組出演の頃になります。年収300万程の女性が億単位の不動産を購入して不動産投資をするという話です。

その当時、まだ、キャッシュフローの回る物件であれば個人の属性ではなく、物件の属性にローンを出すというケースが多くありました。

その為、フリーターから不動産投資をして数億の借り入れを作って、レバレッジを効かせて次々と不動産投資をして行くというストーリーが成り立ちました。

都内から始まり、都内が駄目になったら首都圏近郊都市、そちらも物件が減少したら最後は地方の大都市へと移動していきました。最後に残った聖地が札幌だったと思います。

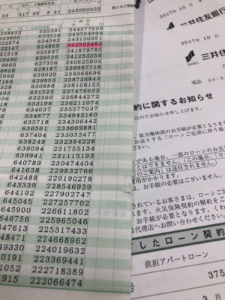

(その当時は三井住友銀行等が積極的でした。ただ、三井住友銀行も残高が増えすぎたのかLTVを上げ、他のりそな銀行や千葉銀行が融資を強化して行きました。)

その後、多くの不動産会社がフルローンでの物件購入を投資家に勧めてその言葉自体が1人歩きし始めました。

フルローンとオーバーローンとの違い

フルローンが物件価格の全額(時に諸経費を含む)をカバーするのに対して、オーバーローンは物件価格やその諸経費をもカーバーし更に追加にリフォームしたりする余裕のある資金状態をもたらします。

オーバーローンとなると相当物件価格が安かったり、属性が良い場合でないと出ませんでした。ただ、今回のスルガ銀行の問題の様に不正をしてローンを引き出していたケースもあったようです。

フルローン物件は存在するか?

それでは、「今はフルローン物件は存在するのか?」と聞かれたら。「ほぼない。」というのが回答です。100%ないと断言できないのが、時に非公開でフルローンが可能な状態で物件が回ってくることがあります。(若しくは提供できます。)

また、金融機関側のニーズで融資残高を伸ばしたい、支店を開設するので融資を伸ばしたい等の状況で稀に実現が可能となります。

ただ、最近では流通している中古物件に対してというよりも、新築の一棟マンションや一棟アパートに対して融資をするケースの方が多いでしょう。それも、もともと土地を持っていてそこに建物を建てるという場合は比較的容易にフルローンとなります。

ところが、一般的に流通している新築物件を一棟購入となるとフルローンとするのは難しいのが現状です。なぜなら、全般的に不動産価格が高すぎるというのが原因です。(親の代から持っている土地に、建物だけの融資を引くのと、自分達が全く関係ない土地建物を購入するのは異なります。)

フルローン等の評価(積算法)

保守的な金融機関が使っている物件の評価方法ですが、今でも一定の存在感を持っています。積算法では土地と建物の価値に比してローン予定額が多いか少ないかを比較します。

通常、積算法では物件価格が辛めに出ますので評価はローン予定額を下回ります。ただ、稀に若干外れた地方の物件等の場合に積算が多めに出てしまうケースがあります。というのが土地が広い所に駐車場も多く、その広い土地が見かけ上の価値を高めます。

一世帯辺り一台若しくは二台の車が置ける様な3,4階建てのアパートやマンションがそんな物件です。

そういう物件は確かに積算は出るのですが、駅から遠かったり利便性が悪いことが多く、空室率が高いケースが多いのが現実です。その為、積算は出るが資金繰りが厳しくなるだろうと判断される事が多くなります。

フルローンを出すような金融機関でこの評価法を使っているのは物件単独でというよりは、個人の信用力を担保に上乗せして評価する様な方法を取るケースでないと難しいと思います。

フルローン等の評価(収益還元法)

収益還元法はその反対に、進歩的というか先進的な金融機関が取り入れる不動産融資の評価法です。多くの場合フルローンを議論する場合にはことらの評価法を取り入れている金融機関になります。

収益還元法の評価の場合にはキャッシュフローと将来の想定売却額の2つが大きなファクターとなります。想定売却額というのは実際には5年後なら5年後の価格なのであくまでも仮の数字になります。

一方、キャッシュフローに関しては少なくとも今現在賃貸中であれば今の家賃金額を基に計算するケースが殆どです。その為、より現実的にキャッシュフローが見えます。ただ、今から将来に向かっての前提をどう取るかでキャッシュフローが全く変わってしまいます。

今回の一連のシェアハウス投資への融資はこのキャッシュフローの前提等が大甘だったという事の様です。その為、現在サブリース会社やサブリースへのチェックが相当厳しくなっております。

フルローンを可能にするには

フルローンを可能にするには、ご自身や家族が既に所有している土地の上に建物を建てるという場合を除いては相当難易度があがっております。ただ、金融資産が5億以上等の富裕層等の場合には若干異なる扱いをしております。

金融機関側のタイミングと物件と人がマッチすればごく稀にフルローンが可能となります。

ただ、一般の方でも既に不動産投資をされている方の場合、借換とセットにするとか、担保余剰等があって別担保の提供が出来る状態にすればフルローンも可能にする事も出来る場合があります。

まとめ

関心の高いフルローンでの物件購入ではありますが、今の市場ではフルローンでの物件購入にこだわるのは得策ではないと思います。フルローンであるか否かよりも良い不動産投資となるか否かがが重要です。

稀に安い時期に購入されたお客様の売却などでフルローンに近い状態で物件を購入出来る場合もありますが、その様なチャンスを得るためにはローン付けに詳しい不動産会社の担当と適度な関係を持たれる事をお勧めします。