不動産投資経験者の8割が「出口戦略」を重視するも、3割以上が「準備不足」を後悔?運用中の悩み1位は「予想以上の修繕費」

みなとアセットマネジメント株式会社(所在地:東京都港区、代表者:向井 啓和)は、30〜60代の不動産投資経験者を対象に「不動産投資における出口戦略と購入後支援」に関する調査を行いました。

不動産投資では、物件選びや利回りといった「購入前」の判断に注目が集まりがちです。

しかし実際の収益やリスクは、購入後の管理・運用、そして将来の売却や資産整理といった出口戦略によって大きく左右されます。

想定外の空室や修繕費、売却判断の難しさなど、投資を始めてから直面する課題に十分備えられている投資家は、どれほどいるのでしょうか。

また、不動産会社からの支援は購入後も十分に行き届いていると言えるのでしょうか。

そこで今回、みなとアセットマネジメント株式会社は、30〜60代の不動産投資経験者を対象に「不動産投資における出口戦略と購入後支援」に関する調査を行いました。

目次

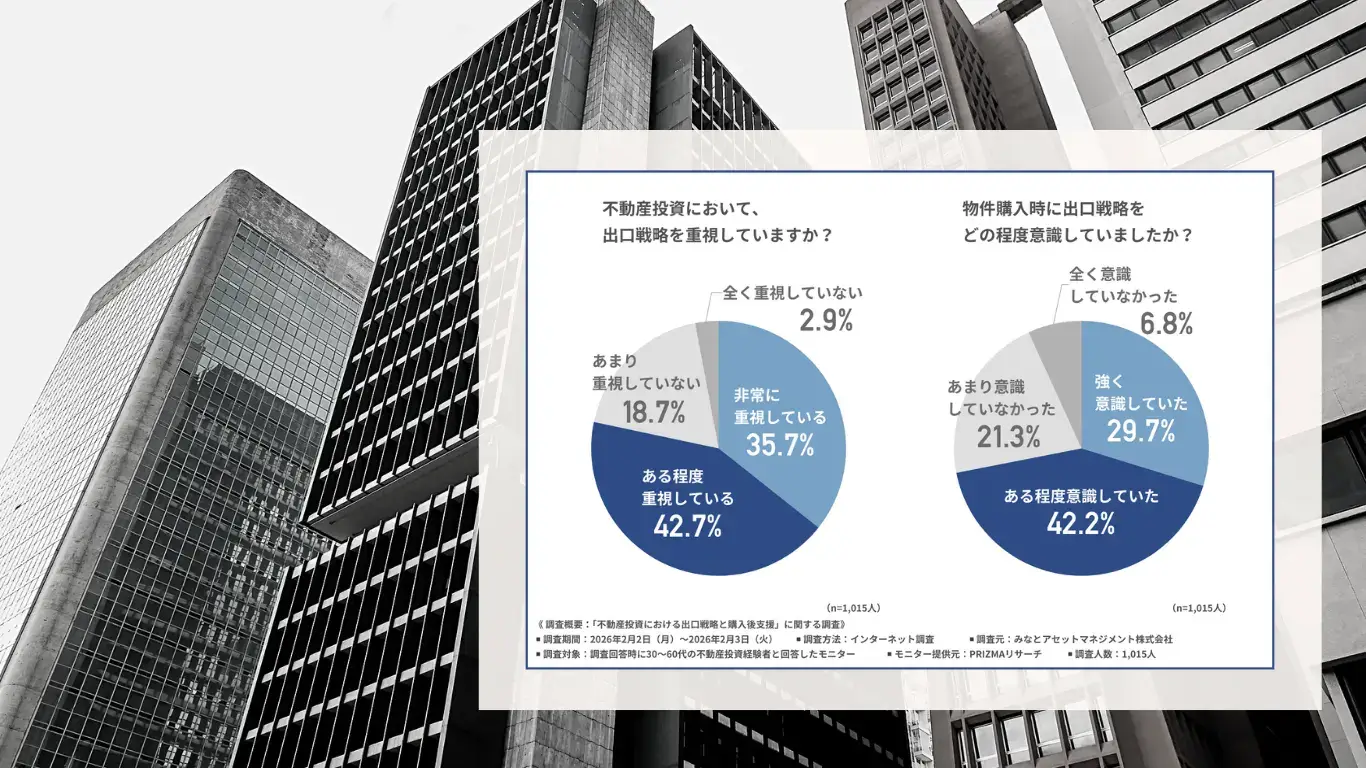

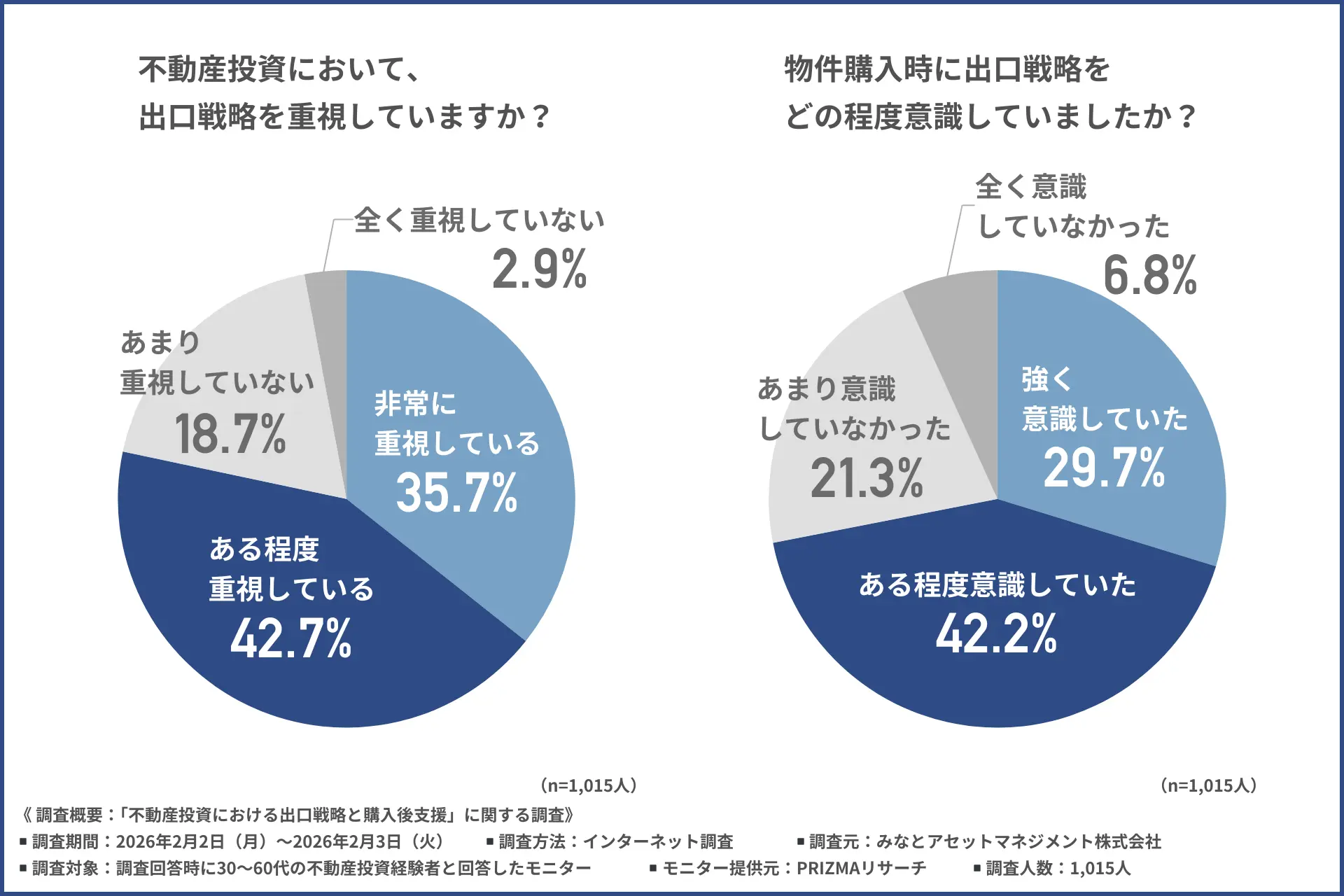

不動産投資経験者の8割が『出口戦略を重視していた』と回答

はじめに、「不動産投資において、出口戦略を重視していたか」について尋ねたところ、約8割の方が『非常に重視している(35.7%)』『ある程度重視している(42.7%)』と回答しました。

出口戦略を「重視している」と回答した方が大半を占めており、不動産投資を単なる資産保有ではなく、将来的な売却や承継まで見据えた長期的な運用として捉えている様子がうかがえます。

「物件購入時に出口戦略をどの程度意識していたか」について尋ねたところ、7割以上の方が『強く意識していた(29.7%)』『ある程度意識していた(42.2%)』と回答しました。

購入時点で7割以上が出口戦略を意識していたという結果から、多くの方が不動産投資を「買って終わり」ではなく、将来の売却や運用終了まで含めた長期的な取り組みとして捉えている様子がうかがえます。

一方で、『強く意識していた』と回答した方は約3割にとどまり、出口戦略を重要だと考えながらも、具体的な検討や判断材料を十分に持てていなかった可能性が示唆されました。

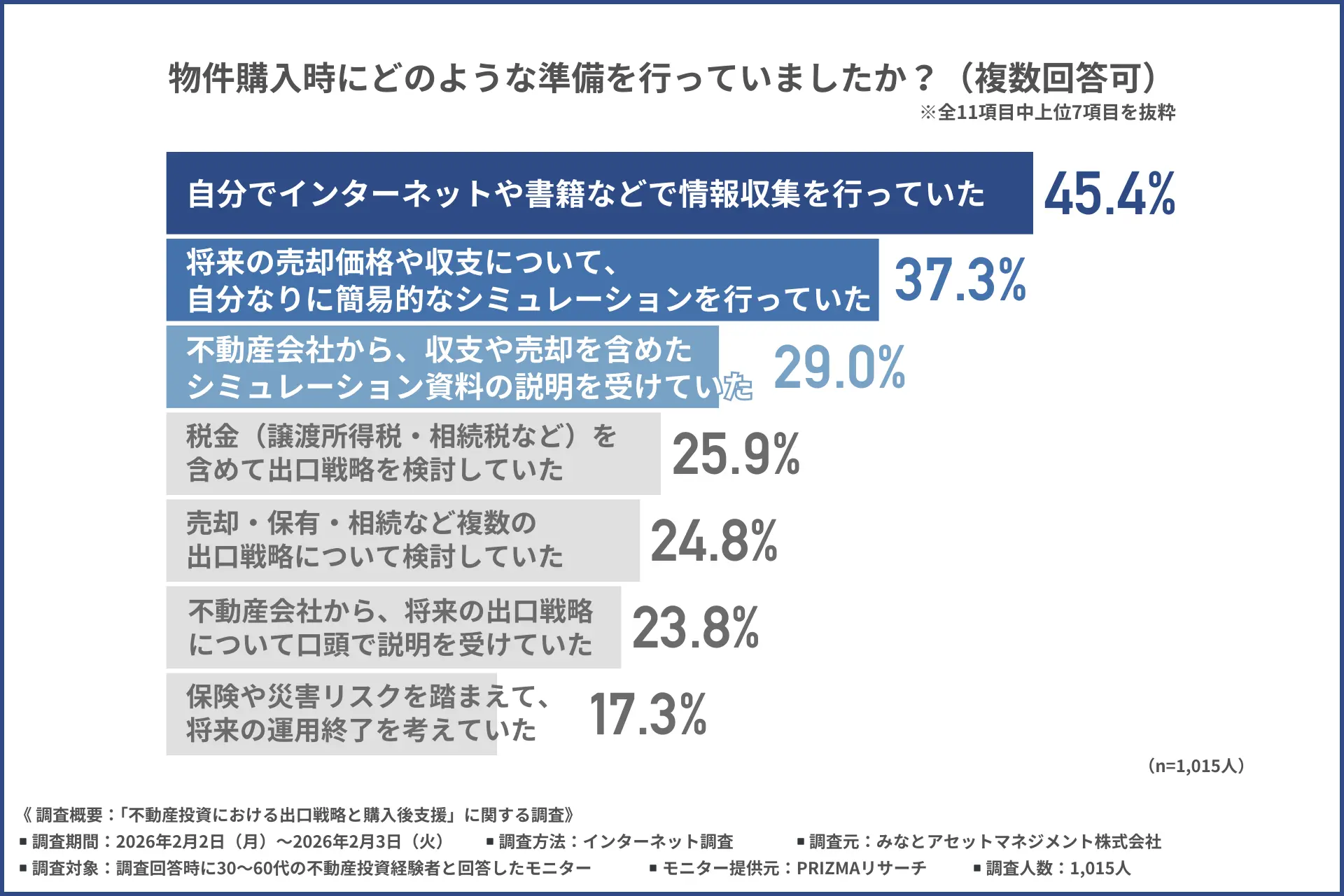

「物件購入時にどのような準備を行っていたか」について尋ねたところ、『自分でインターネットや書籍などで情報収集を行っていた(45.4%)』が最も多く、『将来の売却価格や収支について、自分なりに簡易的なシミュレーションを行っていた(37.3%)』『不動産会社から、収支や売却を含めたシミュレーション資料の説明を受けていた(29.0%)』と続きました。

業者の提示を鵜呑みにせず、自ら収支を試算して妥当性を検証する層が一定数存在しており、不動産を「将来の売却まで見据えた資産」と捉える意識の高さがうかがえます。

不動産会社には、顧客の試算を補完するような、より客観的で精緻な情報提示が求められていると言えるでしょう。

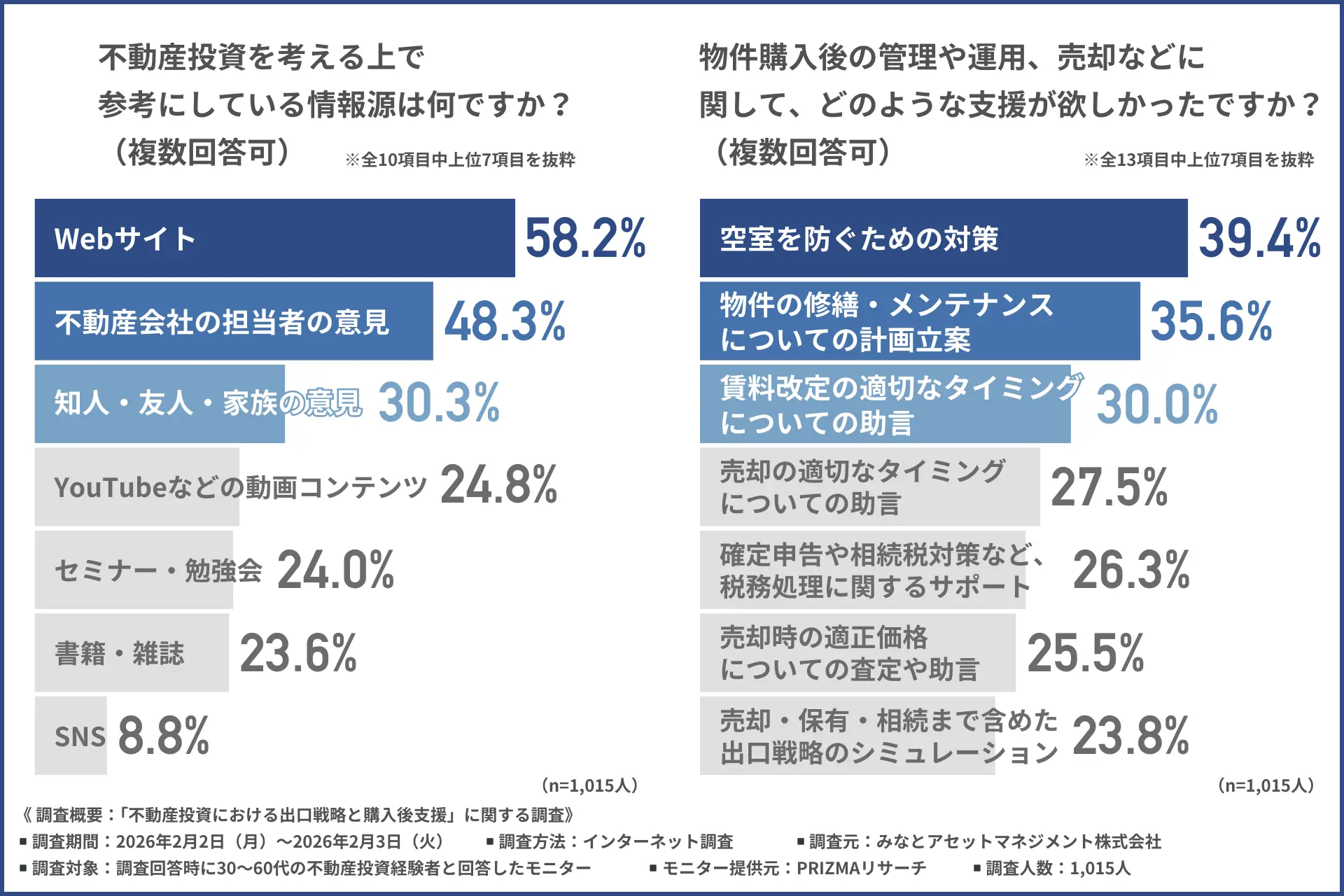

不動産投資の情報源は

「不動産投資を考える上で参考にしている情報源は何か」について尋ねたところ、『Webサイト(不動産投資専門サイト、ニュースサイトなど)(58.2%)』が最多で、『不動産会社の担当者の意見(48.3%)』『知人・友人・家族の意見(30.3%)』と続きました。

「Web情報」と「不動産会社担当者」が主要な情報源となっていることから、投資判断における情報の質や解釈は、提供者側の説明力に大きく左右されていると考えられます。

特に出口戦略のように専門性が高いテーマでは、断片的な情報だけでは判断が難しく、信頼できる解説や継続的なフォローが求められている可能性が示唆されました。

「物件購入後の管理や運用、売却などに関して、どのような支援が欲しかったか」について尋ねたところ、『空室を防ぐための対策(39.4%)』が最も多く、『物件の修繕・メンテナンスについての計画立案(35.6%)』『賃料改定の適切なタイミングについての助言(30.0%)』と続きました。>

収益に直結する「空室」の問題が、多くの方にとって最大の悩みであることが示されました。

また、設備の故障や老朽化に伴う「修繕費用」も上位に挙がっており、キャッシュフローを悪化させる突発的な出費に対する懸念が強いことがうかがえます。

これらのトラブルは、オーナー個人の努力だけで解決することが難しく、専門知識を持ったパートナーによるサポートの質が問われるポイントといえるでしょう。

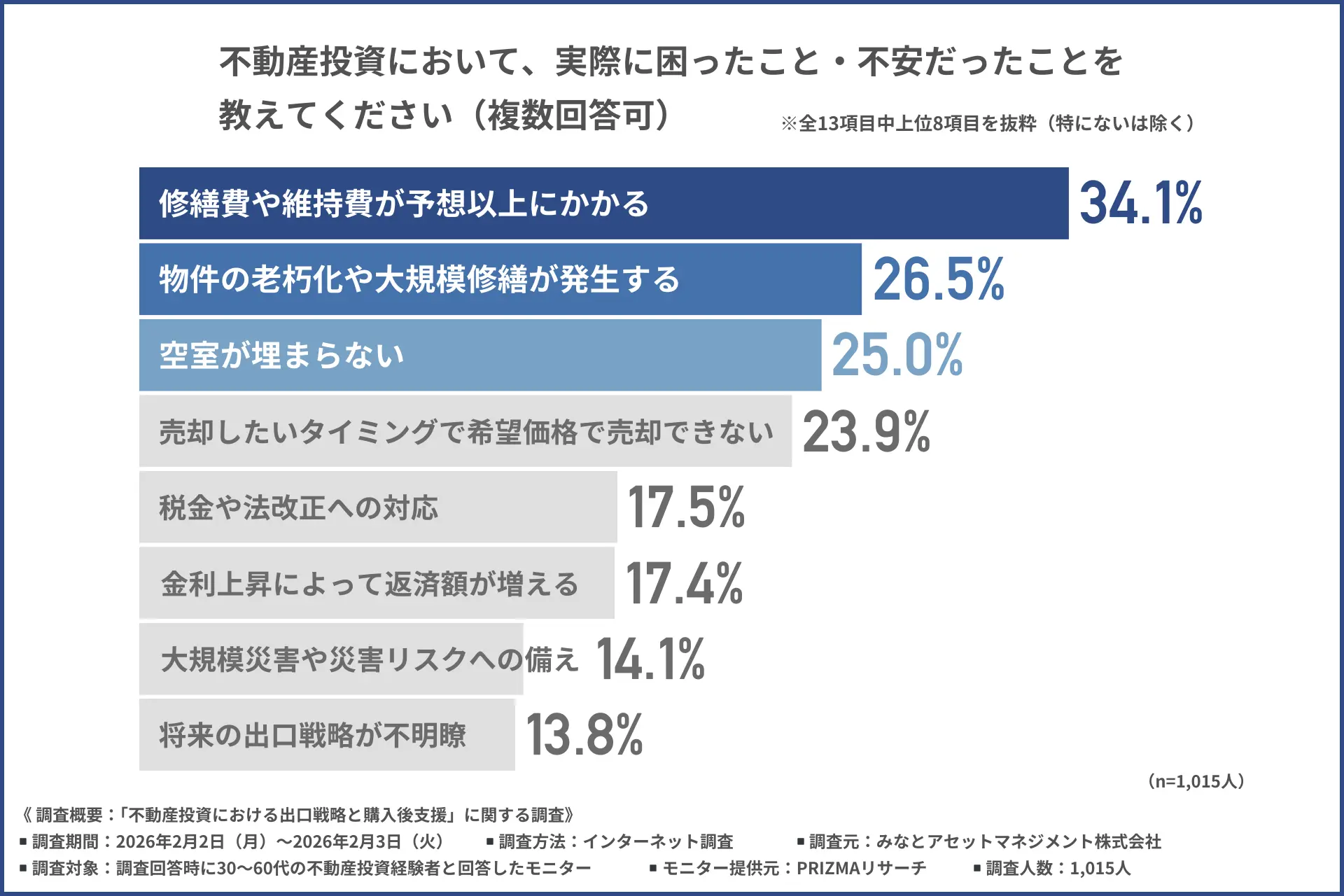

不動産投資で実際に困ったこととは

「不動産投資において、実際に困ったこと・不安だったこと」について尋ねたところ、『修繕費や維持費が予想以上にかかる(34.1%)』が最多で、『物件の老朽化や大規模修繕が発生する(26.5%)』『空室が埋まらない(25.0%)』と続きました。

シミュレーション段階では見積もりにくい突発的な設備の故障や、資材価格の高騰による修繕コストの増大が、多くの方の財布を圧迫している様子がうかがえます。

また、「老朽化」や「空室」といった物理的・営業的な課題も上位に入っており、購入後の現実的な運用負荷が重荷になっていることもわかります。

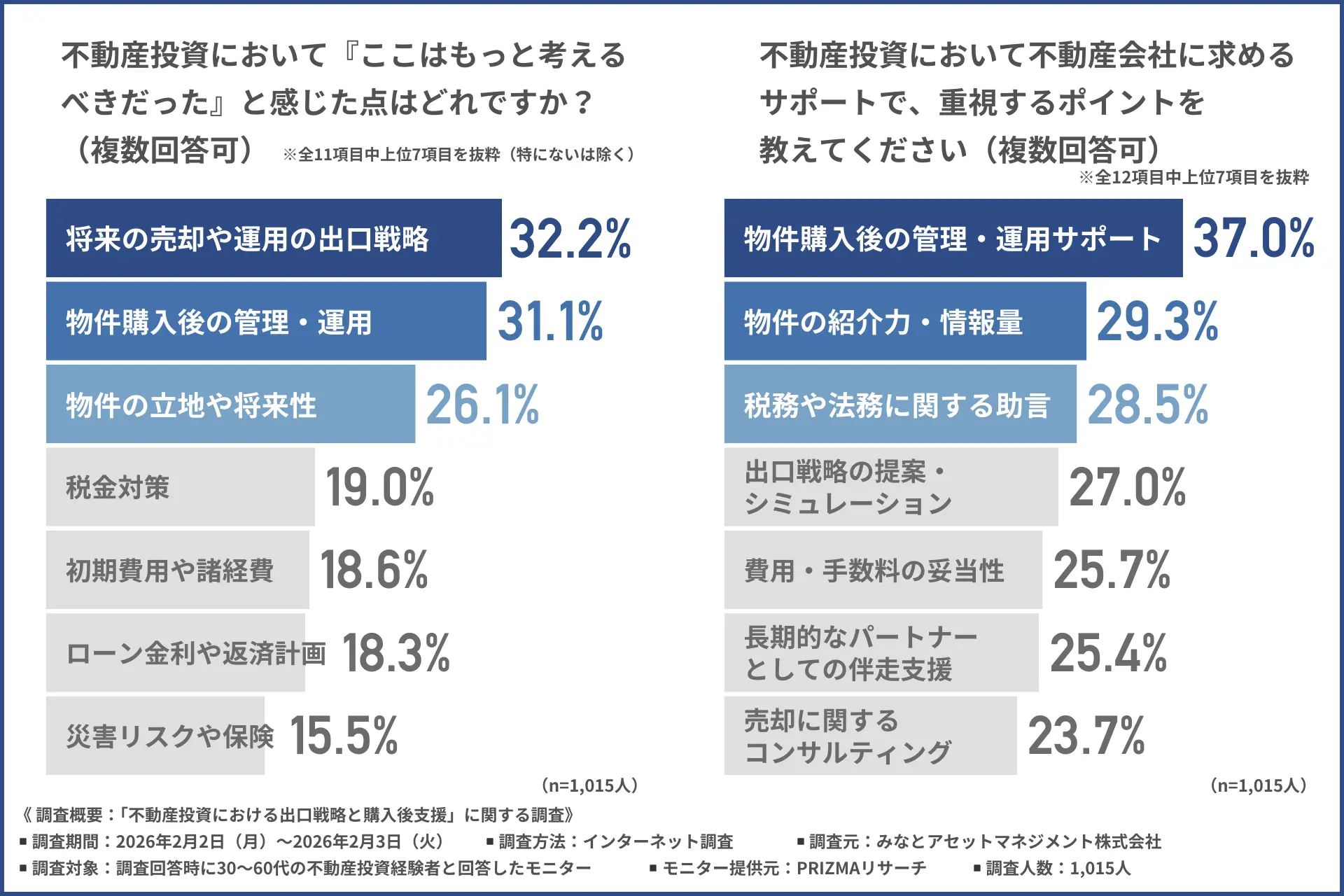

不動産投資経験者の3割以上が『もっと考えるべきだった』と挙げたものとは

続いて、「不動産投資において『ここはもっと考えるべきだった』と感じた点」について尋ねたところ、『将来の売却や運用の出口戦略(32.2%)』が最多で、『物件購入後の管理・運用(31.1%)』『物件の立地や将来性(26.1%)』と続きました。

「購入後の管理・運用」への後悔が多い一方で、それ以上に「出口戦略」への準備不足を挙げる声が最多となりました。

投資の最終的な成果は、運用期間中の収益だけでなく、売却時の条件によっても左右されますが、購入時点では、いつ、いくらで売るかという出口戦略まで具体的に想定しきれていなかったと振り返る方が多い可能性がうかがえます。

長期的な視点で資産価値を見極めることの難しさが浮き彫りになりました。

「不動産投資において不動産会社に求めるサポートで、重視するポイント」について尋ねたところ、『物件購入後の管理・運用サポート(37.0%)』が最も多く、『物件の紹介力・情報量(29.3%)』『税務や法務に関する助言(28.5%)』と続きました。

「良い物件を紹介してほしい」という要望以上に、「購入後の管理・運用サポート」を重視する声が上回りました。

他にも「税務・法務の助言」も約3割の方が求めており、不動産会社には単なる仲介役としてではなく、運用期間中から売却に至るまでをトータルで支えるコンサルティング能力が期待されているといえます。

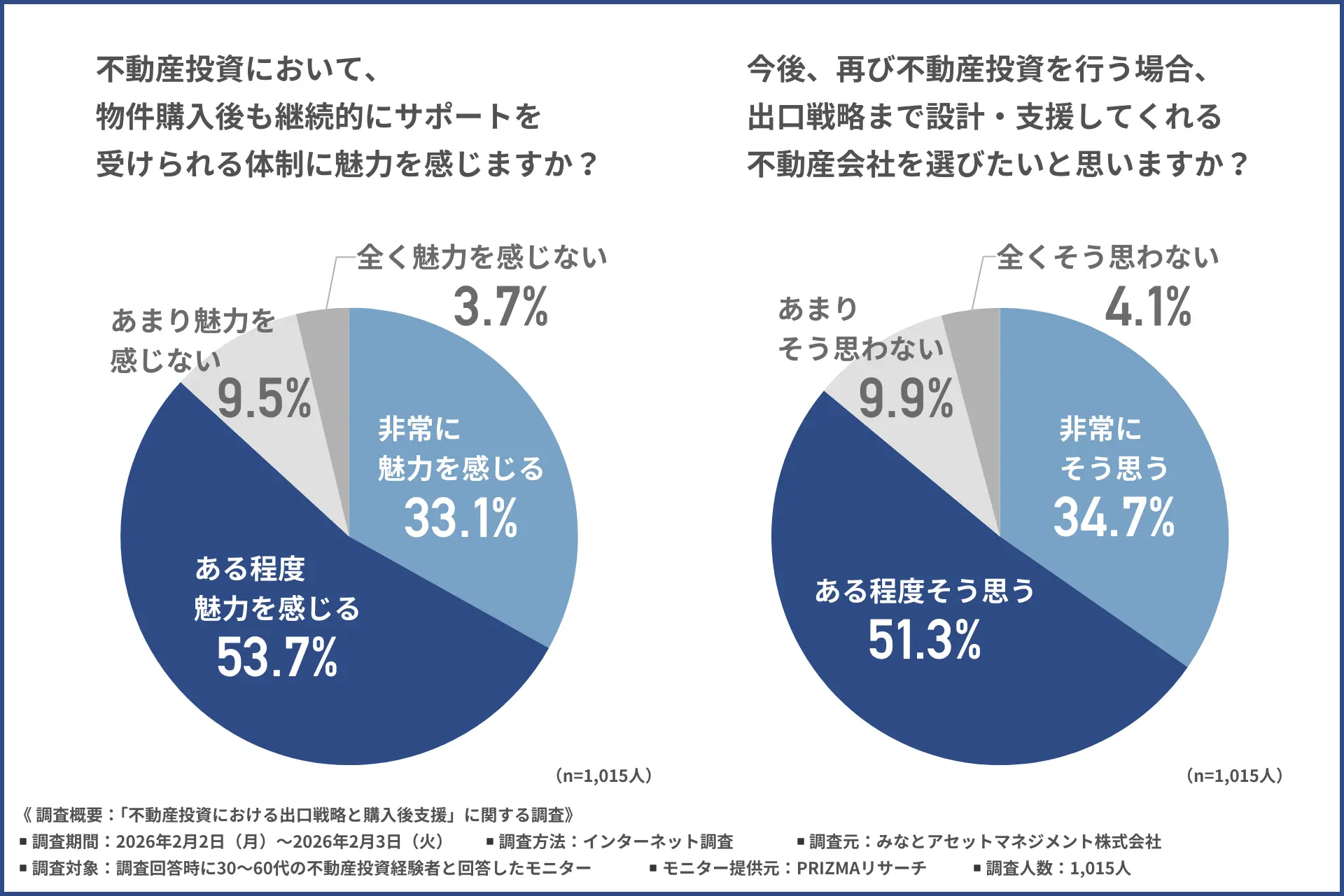

「不動産投資において、物件購入後も継続的にサポートを受けられる体制に魅力を感じるか」について尋ねたところ、約9割が『非常に魅力を感じる(33.1%)』『ある程度魅力を感じる(53.7%)』と回答しました。

多くの方が、継続的なサポート体制に価値を感じていることが示されました。

前述の通り、運用中には予期せぬ修繕や空室リスクが発生するため、困ったときにすぐに相談できる専門家の存在は大きな安心材料となります。

「売って終わり」の関係ではなく、オーナーと並走してくれる体制があるかどうかが、不動産会社選びの大きな基準になると考えられます。

最後に、「今後、再び不動産投資を行う場合、出口戦略まで設計・支援してくれる不動産会社を選びたいと思うか」について尋ねたところ、約9割が『非常にそう思う(34.7%)』『ある程度そう思う(51.3%)』と回答しました。

次回の投資においては、出口戦略まで見据えた提案ができる会社を選びたいという意向が示されました。

一度運用を経験したからこそ、購入だけでなく出口戦略の重要性を痛感している方が多いことが推察されます。

変化に対応しながら、最適な売却タイミングや収支シミュレーションを提示できる提案力が、今後の不動産会社に求められるのではないでしょうか。

【まとめ】「購入」よりも「出口」と「管理」!経験者が語る、資産価値を守るためのパートナー選び

今回の調査では、不動産投資経験者の多くが「出口戦略」を重視していながらも、実際には準備不足により後悔している実態が明らかになりました。

多くの方が、購入前のシミュレーションだけでは、実際の修繕費や空室リスク、市場変動といった現実的な経営課題を具体的にイメージしきれていないことが要因といえます。

そのため、不動産会社に求める役割も「物件紹介力」より「購入後の管理・運用サポート」が重視されており、約9割が「次回は出口戦略まで支援してくれる会社を選びたい」と回答しました。

不動産投資は、単なる金融商品の購入とは異なり、長期にわたる「事業経営」としての側面を強く持っています。

収益を安定させ、最終的に満足のいく結果を得るためには、物件購入時の判断だけでなく、その後の状況変化に応じた柔軟なメンテナンスや戦略の修正が欠かせません。

不動産会社選びの基準は、単なる販売力から、運用から売却までを長期的に支える「伴走力」へと確実にシフトしています。

これから投資を始める方は、目先の利回りだけでなく、プロフェッショナルの知見を借りて「出口まで共に歩んでくれる会社か」という視点で、パートナーを見極めることが重要ではないでしょうか。

収益不動産の生涯パートナーをお探しなら「株式会社みなとアセットマネジメント」

今回、「不動産投資における出口戦略と購入後支援」に関する調査を実施した私ども「みなとアセットマネジメント株式会社」は、アパート・マンション経営から私的年金構築まで幅広い不動産投資コンサルティングを提供しています。

不動産投資において、初心者から中級者の多くが抱える最大の悩みは、「物件を買った後、適切に運用できるか」という点にあります。

多くの不動産会社が「物件を売ること」をゴールとする中で、みなとアセットマネジメントは「買う前よりも、買った後の伴走に強い会社」であることを最大の強みとしています。

「売って終わり」ではなく、購入後の管理・運用・出口戦略に至るまで、長期的な視点でお客様の資産形成をサポートします。

関連コラム(弊社の投資物件情報サイトのブログ)

【みなとアセットマネジメントが選ばれる3つの理由】

1

「売って終わり」にしない「伴走力」

不動産投資の成功は、購入後の運用で決まります。

「空室が埋まらない」「トラブル対応が不安」といったオーナー様の悩みに寄り添い、当社では購入後こそ手厚いサポートをご提供いたします。

長期的な信頼関係を築くことを最優先し、孤独になりがちな不動産経営を二人三脚で支えます。

2

管理・運用から相続まで「ワンストップ」で解決

物件の売買仲介だけでなく、購入後の賃貸管理、建物管理、損害保険の提案、さらには税務・相続対策まで、不動産経営に関わるすべてを一貫支援。

窓口が一本化されるため、オーナー様の手間とストレスを最小限に抑えます。

3

明確な「出口戦略」を描くコンサルティング

持ち続けるべきか、売却すべきか、市場動向を見極め最適な出口戦略(売却・買い替え)のご提案も得意としています。

単なる管理会社ではなく、資産価値を最大化するための「資産運用のパートナー」として、利益確定のタイミングまで的確にアドバイスいたします。

調査概要:「不動産投資における出口戦略と購入後支援」に関する調査

【調査期間】2026年2月2日(月)~2026年2月3日(火)

【調査方法】PRIZMA(https://www.prizma-link.com/press)によるインターネット調査

【調査人数】1,015人

【調査対象】調査回答時に30〜60代の不動産投資経験者と回答したモニター

【調査元】みなとアセットマネジメント株式会社

【モニター提供元】PRIZMAリサーチ

【メディア関係者様向け】本調査の画像一覧

【画像の引用について】

本調査の結果・グラフ画像は、出典として「みなとアセットマネジメント株式会社」を明記いただければ、Webメディアや新聞・雑誌等でご自由にご利用いただけます。