アパートマンション購入には借入が不可欠になりますが、アパート経営・マンション経営初心者の方にとっては概略を知っておくことが必要かと思います。収益不動産投資を始めてかれこれ20年になる不動産投資家でもある社長の私が簡単にご説明いたします。

目黒区柿の木坂のマンション

目黒区柿の木坂のマンション

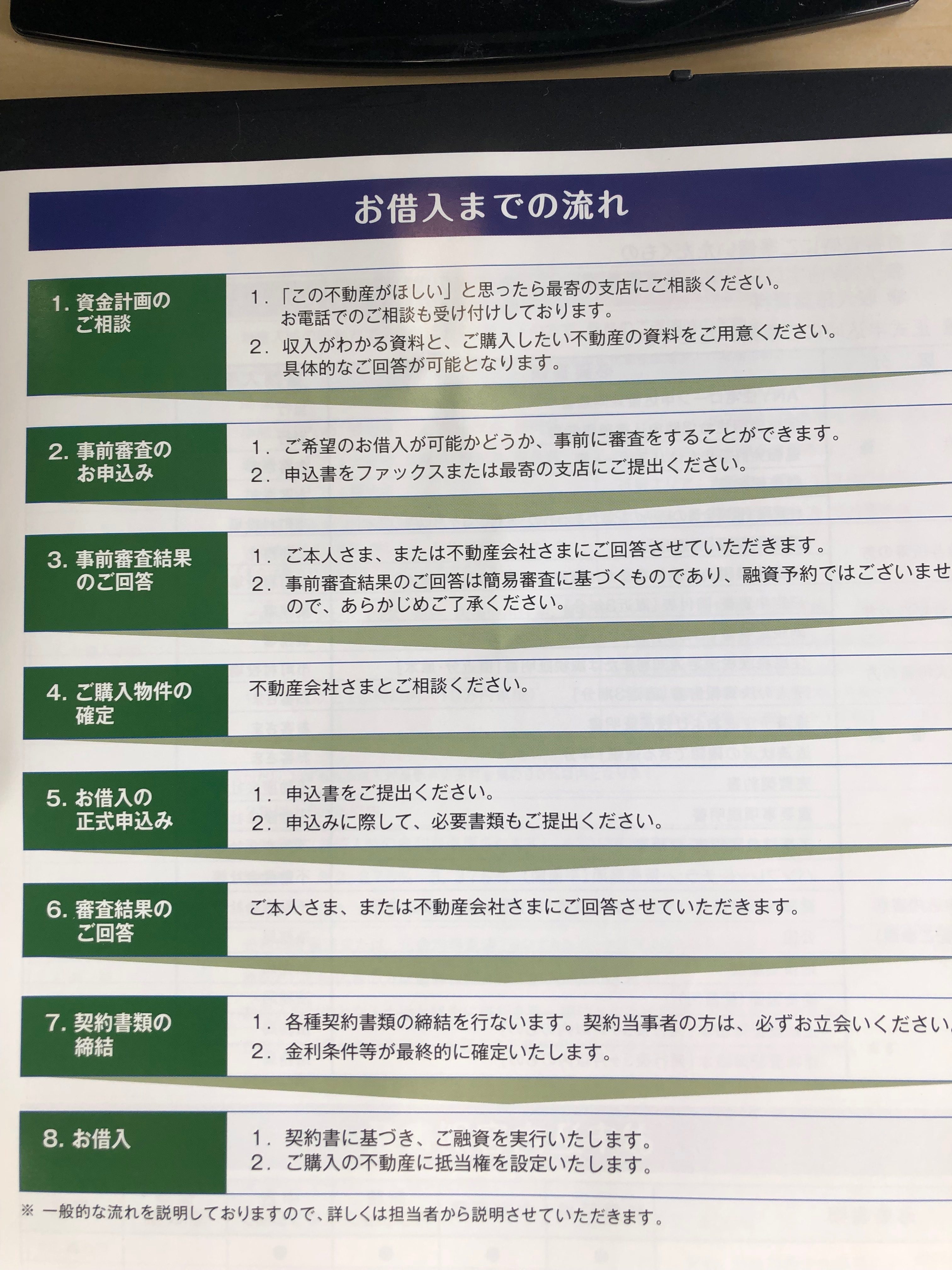

アパートローン、マンションローン

アパートローン、マンションローンとは何でしょうか?アパート経営、マンション経営をするにあたって避けては通れないのがアパートローンやマンションローンになります。各金融機関によってアパートローン、マンションローンの位置づけは異なります。金融機関の業態毎によってまず大きな違いがあって、それに個別行の個性が出るといった感じでしょうか。

アパートローン、マンションローンを扱っている金融機関等は以下のカテゴリに分けられます。

1.メガバンク/都銀

2.信託銀行

3.地方銀行

4.信用金庫

5.信用組合

6.ノンバンク

7.外資系金融機関

メガバンク都銀

三菱UFJ銀行、三井住友銀行、みずほ銀行、りそな銀行がこのカテゴリーになります。都銀におけるアパートローンの位置づけは実はあまり高くないのが現状です。

都市銀行若しくはメガバンクが向いているのはどちらかと言えば利ザヤの取りやすい海外融資や大企業向け融資になっております。都市銀行は財閥の大手企業の大規模なプロジェクト案件の融資をしたり、外資系金融機関が行ったローンのローン資産の買取をするなどして残高を大幅に伸ばしております。

要は、都銀は普通の個人に対しての融資にはあまり積極的でないのが現状です。ただ、そうは言っても都銀でも金融資産で3億以上や5億以上の個人には融資をしております。どちらかと言えば1000人に1人位レベルの年収だったり資産背景を持っている人に融資をするのが都銀と考えると分かり易いかと思います。

ただ、りそな銀行に関しては、都銀の中では唯一アパートローン、マンションローンを普通の個人にも出しております。100人に2,3人レベルの資産背景の方にもローンを出しています。(例:年収1500万、自己資金3000万等の方…あくまでも私見ですが)

信託銀行

信託銀行の現在の貸付業務の位置づけが若干低いというのが私の理解です。信託銀行は遺言信託等の相続に関わる信託業務や手数料収入に注力しておりアパートローン、マンションローンの重要度はかなり低いのが現実です。

ただ、遺言信託等をされる土地持ちのオーナー等に対してアパートローン、マンションローンを組んでアパート経営等をされているケースを拝見します。イメージ的には土地で相続税評価額3億以上位の方々等に融資している様な感じです。

地方銀行

地方銀行は最近不祥事で有名になってしまったスルガ銀行をはじめ幾つかの地方銀行がかなり積極的でした。他に西京銀行もTATERU関連の融資に問題があったといわれています。

地方銀行はアパートローン、マンションローンを考える上ではかなり重要度の高いセクターの金融機関になります。というのも、地方銀行はその地元で預金は増えても、融資が殆ど伸びないのが現状だからです。

地方銀行は地元での融資が伸びるどころか、法人の廃業等によって減少の一途をたどっております。そんな状況で、上場している限り収益を求めなければならない法人の運命として、利ザヤの取れる所という事で地方銀行は出てきております。

関東地方では、横浜銀行、東日本銀行、千葉銀行、静岡銀行、群馬銀行等々の金融機関が比較的アパートローン、マンションローンに積極的な感があります。但し、それも不祥事等が影響して日々変化しております。

信用金庫

信用金庫は数年前まではあまりアパートローン、マンションローンに積極的ではありませんでしたが、ゼロ金利政策になったころから姿勢が転換しました。西武信金が積極的に融資を伸ばして、支店も増加させているのも他の信金を刺激してきたと思います。

私の取引先の芝信金等は全く動きがありませんでしたが、この1,2年で大分姿勢が転換しました。西武信金が異色なのは営業エリアの遠慮がないところです。多くの信金は昔ながらの縄張り意識が抜けずに他のエリアに出て行きませんが、西武信金はもともとは杉並区、中野区辺りが地盤でしたが千代田区や港区にも進出してきております。

この動きが他の動きの鈍い信金を刺激したのではと思っています。ただ、それでも信用金庫の場合に問題となること多いのが投資エリアと借り手の住居や職場の住所地です。それらの状況によっては借り入れが上手く行かない場合もあります。例えば、千葉の物件等を融資依頼しても難しい等の難点があります。

信用組合

信用組合は信用金庫と比べて設立母体との関係性が強かったのがこの数年で背に腹は代えられないという事でアパートローン、マンションローンにもじわりと出始めてきてます。大手は大東京信用組合、第一勧業信組の2社です。大信は食肉市場の組合が発祥です。融資スタンスは堅い感じです。

ノンバンク

オリックスなどのノンバンクは不動産投資といっても比較的変わった物件も融資していました。例えば、ラブホテルとかソシアルビルなどです。ただ、リーマンショック等を経て融資スタンスも大分保守化。その代わり、融資対象が多様化しました。例えば太陽光発電システムへの投資などもノンバンクは積極的にしたりしております。また、直近ではコインランドリー建設のための融資等も行っております。

外資系金融機関

外資系金融機関でも不動産投資用のローンを出す場合もあります。ただ、本国の慣習によって日本のアパートローン・マンションローンも考えられます。

例えば、アメリカの金融機関の場合にはDuplex、Forplexまで4家族入居までのアパートならOK。それ以上の場合には商品が異なり、事業融資の案件となってしまいます。事業融資の案件になってくると1億、2億という金額では案件化せず、法人が行う数十億レベルのローンでないと通らないというのが現状です。

また、日本の融資業務に慣れていないせいか間に外国人上司が絡むせいか突拍子もない要請がなされる場合もあります。手を引くのも早い為融資残が上手く積みあがらない場合には撤退したりする事も多くみられます。

外資系金融機関の場合には母国語で通じていると非常に有利なのはあって、中華系の方の場合には仮にシンガポールなどに住んでいても中国の銀行からアパートローン・マンションローンを引く事が出来たりします。中国系の金融機関の方が欧米系よりも日本語への抵抗が無いのか、比較的やり易い印象です。

カリフォルニア戸建て不動産

カリフォルニア戸建て不動産

住宅ローンとの違い

融資のスタンスの違い

アパートローン、マンションローンと住宅ローンの違いは一言でいえば、住宅ローンは誰でも借りれるのに対して、アパートローン、マンションローンを借りるのは誰もが出来る訳ではない。(平均的な年収があって自己破産等の悪い信用履歴が無い限り)という事です。

一般のサラリーマンの方でも住宅ローンが通らなかったという話を聞くのは稀かと思いますが、アパートローン、マンションローンの場合にはザラに断られます。

門前払いという感じのケースもあります。というのは、年収1000万位の方が、自分の給与振込口座はメガバンクだし、住宅ローンも借りているからと安易な気持ちでメガバンクの支店に行くとあっさりと断られるのが関の山です。(上記金融機関について見て頂ければわかると思いますが…)

アパートローンマンションローンと住宅ローンは全くの別物と考えて頂ければと思います。アパートローン、マンションローンが引けたら不動産投資の30%は成功したといっても良いかもしれません。

融資における担保の考え方

住宅ローン

住宅ローンの担保は借り入れる人の支払い余力を担保に資金を出すというのが主な考えです。また、購入する物件そのものも抵当権に取ります。ただ、延滞率が低いという事と、団体信用保険にも入ってもらうという事で、金融機関側のローンに対する裏付けとしては、①借主の給与等②連帯保証人の支払い余力③住宅そのもの④団体信用保険と4つほどあります。住宅ローンを出すに連帯保証人がいない等全てを満たしていない場合であっても住宅ローンの場合融資が出ます。

アパートローン、マンションローン

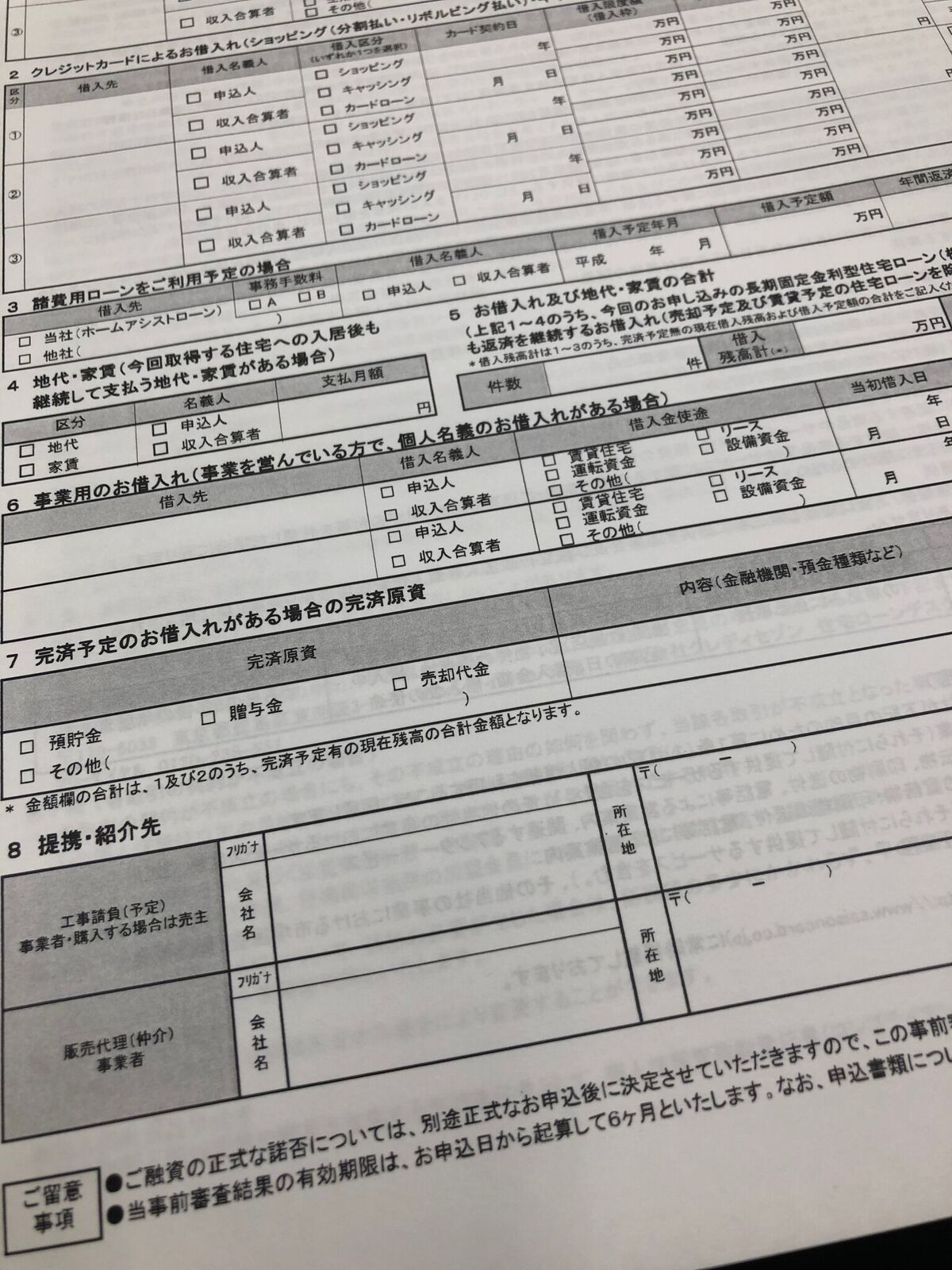

アパートローン、マンションローンの場合には融資をする物件への評価が非常に重要となります。まず、これが第一関門です。融資をする物件が①違法物件ではない②法定耐用年数が十分ある③家賃収入などが適切である等々の項目が調査されます。スルガ銀行の融資ではこの情報を書き換えていたと報道されています。特に③の家賃収入の改竄が多かったという事です。

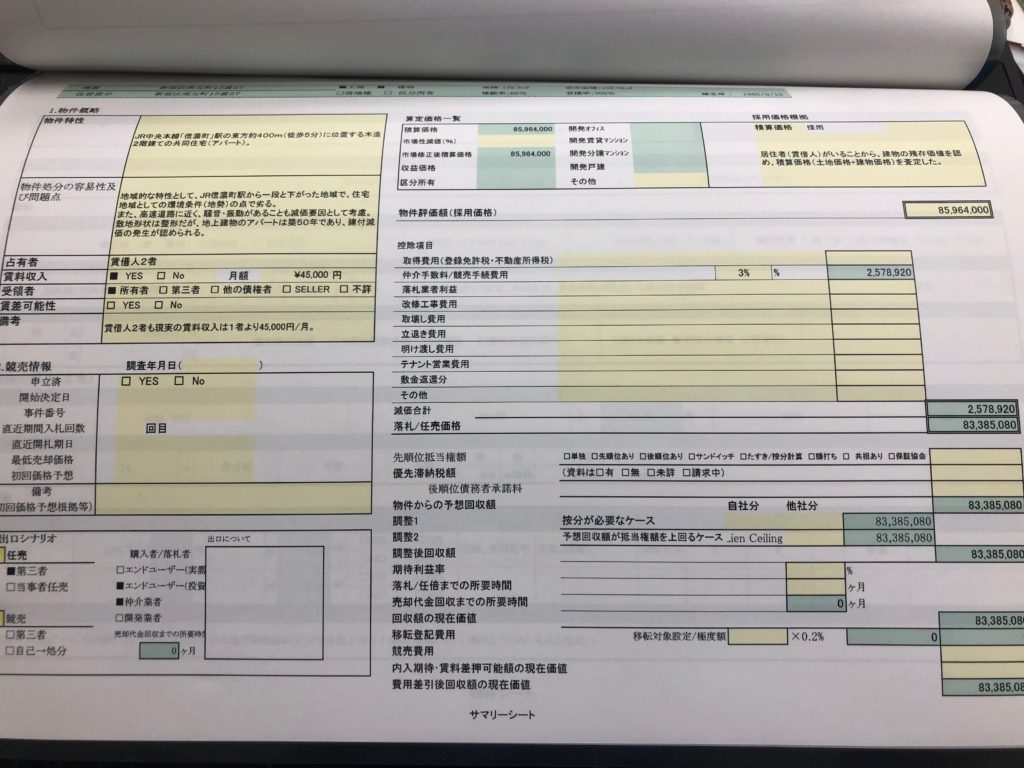

物件は①~③を調査し、金融機関独自に評価価格を出します。その方法が収益還元法であったり、積算法になります。この両方の評価基準で出した評価価格に各銀行の担保掛け目をかけます。それと融資額がどの程度乖離しているか等をまず、事前審査の段階で出すのが一般的です。

その後、融資希望額が担保評価よりも上回っている場合には、借入者の返済余力を見ます。借入者の資産、年収と連帯保証人の資産、年収が考慮されます。ここで、余程のVIPの場合にはプラス評価がなされ融資額が伸びます。

アパートローン、マンションローンにおいては物件の評価が非常に重要でして、住宅ローンでは見逃されていた耐用年数をオーバーしている物件等への融資は出づらくなります。(住宅ローンは物件ありきではないのです。住宅ローンは借りる人ありきです。)

金利の違い

住宅ローン

住宅ローンは誰でも家を所有して欲しいという政府の政策的な意味合いと、オーバーバンキングの現状から金利が非常に低い水準に落ちて来ております。2018年秋現在、変動で一番安い金利で0.5%前後となっております。特にネット銀行はコストが低いという事からかなりの低金利を提供しています。また、日本の住宅ローンは延滞率が非常に低いという事でリスクの低い資産と思われているため高い金利の先でも変動で1.5%前後で推移しております。

アパートローン・マンションローン

アパートローン・マンションローンの金利は千差万別でありますが、一般的には住宅ローンよりは1%程度高いケースが多いと思います。今現在ですと、1.5%位の変動金利であればかなり低いと言えます。ただ、超VIPクラスになりますと1%を切る水準で出す場合もあります。調達金利の低い体力のあるメガバンク(都市銀行)か第一地銀でないと対応出来ないと思われます。

一方、高い金利の方でいえば、信用金庫から信用組合の場合に2.5%~3.5%当たりの金利水準が多くみられます。そして、今は出てないと思いますが、スルガ銀行は4.5%等の金利で出しておりました。人や物件によって1%~4.5%まで幅があるのがアパートローンマンションローンだという事をご理解いただけると思います。

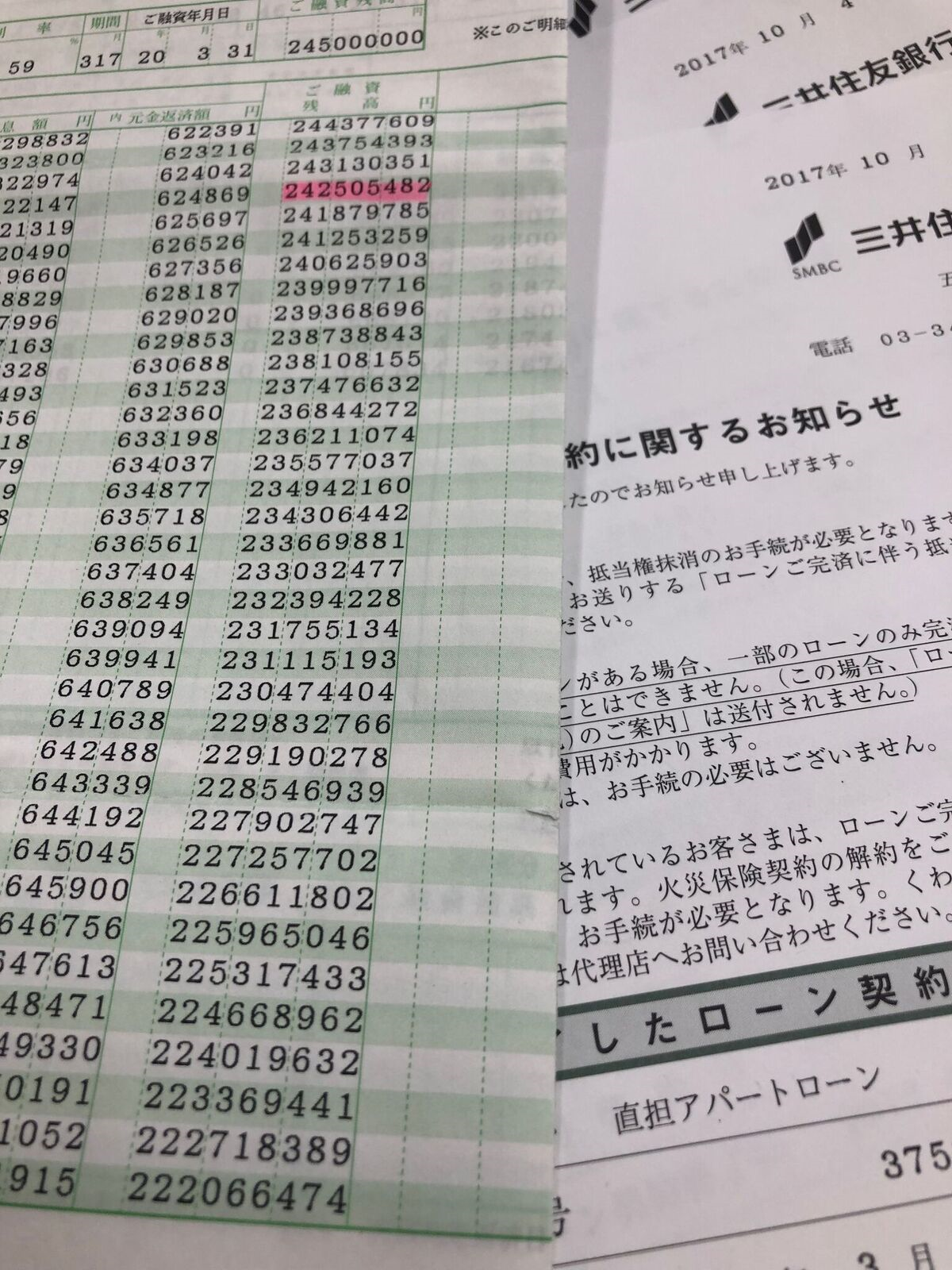

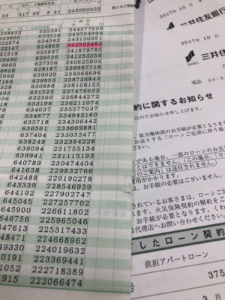

三井住友のローン返済予定表

三井住友のローン返済予定表

連帯保証等

住宅ローンは団体信用保険を付ける様に要求される事が殆どです。もし、団信が付けられない人の場合に連帯保証人が必須となると思います。

一方、アパートローン、マンションローンの場合には、多くの場合に団信の割合が低くなります。団信は1億までがほとんどでして、3億円の借り入れをしても1億までの団信となります。ただ、例外的にオリックス等は団信を2社から取って合計2億の枠を提供しておりました。現在は違った運用になっているかもしれませんが。

また、資産運用法人での借入の場合には代表取締役の連帯保証が必要になりますが、これは実質上連帯保証が無いのと同じになります。

まとめ

アパートローンマンションローンと住宅ローンは全くの別物と考えて頂ければと思います。アパートローン、マンションローンが引けたら不動産投資の30%は成功したといっても良いかもしれません。

アパートローン、マンションローンのトレンドと歴史

アパートローン、マンションローンはバブルとバブル崩壊の流れの中で、『歴史は繰り返す』という様な同じ事が何度も発生しております。アパートローン、マンションローンと不動産価格、少なくとも投資用不動産の価格は密接に関連しております。

アパートローン、マンションローンが出やすい時は、投資用不動産の不動産価格が上昇し、アパートローン、マンションローンが出づらい時は不動産価格が下落します。

1980年代後半~90年代前半

1980年代後半~90年代前半のバブル崩壊時にはアパートローン、マンショローンに限らず、あらゆる融資の基準が緩くなっておりました。利益の出ている法人等に対しては株式投資の資金を融資していた等恐ろしい話もあります。それが、一旦日銀の総量規制によって融資が閉められることによって、多くの不動産会社が破綻し、不動産価格が下落しました。

90年代後半~2009年頃

その後、私が不動産投資を始めた2000年頃には金融緩和が進み、物件によっては融資が得られる状況になってきました。その頃、当時の新興不動産会社の一部はまだ割安な不動産を購入して顧客に販売しておりました。特に不動産ファンド向けの融資が大きく伸びた時期です。

ノンリコースが広く浸透しTKGK等のファンドスキームを多くの不動産会社が導入しました。そこで、金融機関は日系、外資系に関係無くノンリコースローンを出し、『証券化する』というのが流行りました。2008年頃にそのピークが来て、リーマンショックを期に不動産ファンドへの融資は極端に狭められました。

多くのノンリコースローンは期限5年等で借りてましたので、その5年の期限が来るとリファイナンスが出来ない状態に陥りました。その時、ほとんどの金融機関はファンド向け融資を絞り、一部の個人の不動産担保の多い層に限った融資に傾きました。私はその当時大規模な物件を購入する事が出来、大変大きな収益を得る事が出来ました。

2009年頃~2011年

その後、リーマンショックの傷は極度の金融緩和という劇薬によって癒されつつありました。各、金融機関も極端に出さない融資姿勢からチェンジし始めた頃です。ところが2011年に東日本大震災が起こって、状況が少し変わりました。今まで、希少物件という事で空くことが少なかった外国人のエクスパット向けの物件に空きが出始めました。

東日本大震災、いや、福島原発事故の問題で外資系企業の支店長クラスがこぞって香港に転出しました。その為、外資系企業のアジア拠点のヘッドクォーターが香港やシンガポールや上海に奪われてしまったのです。外資系に勤務の私の友人も取引するプライスを出すために香港のトレーダーのお伺いを立てなければならない等とぼやいておりました。

2013年~2018年

東日本大震災のダメージが表面上は徐々に薄らぎ日本のイメージが原発で危ないから、安心安全な国にまた戻り始めた時に一つの転機となる事が起こりました。東京オリンピックの決定です。東京オリンピックの決定で金融機関の融資姿勢も大分緩みました。また、東京やその近隣県での融資拡大が進められてきました。

その当時、静岡、群馬等の金融機関がより東京都内での顧客開拓にいそしむ様になりました。その一つが現在世間を騒がしているスルガ銀行になります。ただ、スルガ銀行のみならず、静岡銀行、群馬銀行等もより都心に近い所に顧客や融資機会を探り始めたのは間違いありません。また、外国人のイメージが好転するのと同時にインバウンド需要が意識される様になり、京都、大阪、札幌等の観光資源の豊富な所にも資金が流れる様になりました。

2018年~2019、20年

スルガ銀行問題、西京銀行問題、西武信金への金融庁調査等を受けて、各金融機関は不動産融資への融資に及び腰になりつつあります。恐らく、その傾向はこの1,2年は続くと思われます。また、アパートローン、マンションローンの問題は今後も発生してくると思われます。その際に、各金融機関の融資姿勢はより慎重になってきます。

より、建物が新しく耐用年数がある物件で、駅からの距離も近く入居状態も良く、分かり易い物件に対しての融資に傾倒していくと思われます。また、融資を受けられる人の間口も狭まり、担保評価も低く、融資比率も低く(自己資金を多く)という傾向が継続すると思います。

まとめ

この20年前後の金融機関の動きを見ていると、この1,2年はレバレッジを上げて物件を購入というよりは低いレバレッジで、良い物件で、資産背景や年収の良い人にのみ融資するという流れになってくると思います。

アパートローン、マンションローンのリスクは

アパートローン、マンションローンのリスクは私が思うには他の借り入れに比べると遥かに低いと思っています。例えば、株式投資の際の信用取引の際の融資が比較の例として分かり易いので挙げてみます。信用取引をすることによって手持ち資金に比べて数倍のポジションを取ることが可能ですが、融資の状態は結構不安定です。その理由は以下にあります。

株式への融資である信用取引

1.融資の期間が多くの場合半年などと短い

2.融資の対象となる担保が株式の価値で価格の変動性が高い

3.担保株式の時価評価され、それに応じて追加担保の提供を日々迫られる

4.リファイナンスが出来ないので、一旦すべて売却するなどしなければならない状況に追い込まれる。

不動産への融資(アパート・マンションローン)

1.融資の期間が20年等と長い

2.融資の対象となる担保不動産の時価評価をせず、通常追加担保提供がない

3.キャッシュフローが回る限り期限の利益が守られる

4.リファイナンスが比較的容易である。特に耐用年数期間が残っている場合。

比べてみて分かると思いますが、株式の信用取引等が期間が短く、時価評価であるのに比べて時間を稼げるのが不動産投資の良い所です。(予期せぬロスカットを強制させられることが少なく計画が立てやすいという事です。)

アパートローン、マンションローンはどこまで借りられるか?

アパートローン、マンションローンの上限ですが、正当にやるのであれば15億前後が上限と考えて良いと思います。私も最大12億位まで個人資産運用で借り入れを行いましたが、それ以上になってくると流石に色々と面倒が多くリスク分散の観点からも私はそれ以上伸ばしませんでした。

ただ、15億程度の融資は長い時間をかければ積み増すことは可能かと思います。多くの不動産投資のアドバイザーが数十億の融資を引っ張る為に開示せずに別法人での借入を推進されておりましたが、その抜け道も今回のスルガ銀行問題等でふさがれるのではと思っております。金融資産1億前後の資産家で給与所得等潤沢な方であれば、例えばこんな感じで借りれるかと思います。

モデル借入ポートフォリオ

りそな銀行 (都銀 メガ)3億

千葉銀行 (地方銀行) 3億

西武信金 (信用金庫) 3億

大東京信組 (信用組合) 2億

*あくまで、参考例としてです。現実借り入れが出来るかどうかは物件と本人の信用力によります。

シグマ柿の木坂

シグマ柿の木坂

アパートローン、マンションローンを借りる上での注意点

アパートローン、マンションローンを借りる上での注意点をまとめる以下の様になります。

1.その時その時で状況が全て違うという事

2.いきなり支店に融資の申し込みをしないという事

3.金利優先で金融機関を絞らない事

4.同じ金融機関に絞り過ぎない事

5.追加担保や保証人はメリットを考慮して投入する事

その時その時で状況が全て違うという事

簡単に解説しますと、過去に書かれた書物やブログを基に行動をしても現実は異なって上手く借り入れが出来ない場合があるという事を意味してます。私のこのコラムもそうですが、全ての情報を毎日アップデートする事は現実的ではありません。

ただ、最新の情報というのは私達の様な不動産会社の担当者等に属しています。それを聞くためにも面倒かもしれませんが、不動産会社の担当者と関係を作った方が良いという事です。

よくメールで全部のコミュニケーションをリクエストする方がいますが、その様な方には最新の情報は行かないと考えた方が良いです。一度も会った事の無い方に最新の情報を流すでしょうか?買うか買わないかも分からない人に一番良い物件情報を流すでしょうか?自明の理です。

いきなり支店に融資の申し込みをしないという事

時々困ってしまいますが、お客様が自分で支店を回るのは良いのですが、私たちの方がどの支店が融資を欲しているかを知っている事を理解されていない方が多いです。

銀行員もサラリーマンです、今年度の予算を達成しているのに更に今年度の融資を積み増すでしょうか?予算目標が15億なのに、20億も融資出来たら、来年度の予算目標は22億とかになってしまいます。サラリーマン銀行員的には予算目標15億なら16,7億で留めておきたいでしょう。一方、まだ15億のうち数字が9億しか出来ていない支店は頑張りが違います。

金利優先で金融機関を絞らない事

金利に釣られてその人に融資が出る銀行をわざわざ潰しているケースです。支店内諾も本部決済も取って、更には金利も他からこれくらい出ていると言って低い金利を出させたにも関わらず、他行融資に決まったらどうでしょうか?その担当者、その支店長がいる限り融資が出ないとのみならず、申し送り事項になってブラックリストにのってしまう場合もありますので注意が必要です。

同じ金融機関に絞り過ぎない事

3と似てますが、金融機関側に自行で全部まとめて融資を取りたいというニーズがあった場合に金利を餌に誘ってきます。1,2か月かけて融資書類を作成したにも関わらず短い期間で借り換えられたら、次にその金融機関に融資も申し込んでも時間をかなりおかないと融資が出ないと考えた方が良いです。

追加担保や保証人はメリットを考慮して投入する事

是々非々で対応すべきかと思います。追加担保の提供が全て駄目ではないという事です。ただ、安易な金融機関側の誘いには乗らない方が良い場合もあります。

まとめ

アパートローン、マンションローンを良く知ることは不動産投資をする上で重要な要素の2割くらいを占めると思っております。皆様もアパート経営マンション経営を成功させたいのであれば是非とも学んでおいて頂きたい点になります。情報は人に属するのでオンラインオフライン共に情報の収集に努めましょう。