コロナショックの為ダウ株価が暴落し、時に暴騰する等値動きの荒い動きをしておりますが、コロナ後の日本の不動産市場についての影響をまとめてみました。

コロナショックが日本の不動産市場に及ぼす影響ですが、日本の不動産市場という様々な既存の問題を抱えるところにも大きな影響を与えそうです。

(3月18日時点で書いた物を加筆してアップします。)

北海道ニセコの不動産投資

北海道ニセコの不動産投資

1.インバウンドの減少

インバウンドの減少という事ではコロナショックが様々な影響を与えているのはメディアを通じてご存知かと思います。直接的な影響を受けているのは以下の様な業界かと思います。

ホテル業界、観光業界、航空業界、鉄道業界、百貨店等

不動産業界

不動産業界では直接的に混乱をきたしそうなのがオリムピック選手村のマンションの販売です。既に販売活動はスタートしてしまっていると思います。

オリムピック選手村

https://www.fnn.jp/posts/00044892HDK

2.飲食業やイベント業の景況感の悪化

オリムピック以外の様々なイベントが3月18日時点で延期、中止、規模を縮小しての開催となっております。プロ野球、Jリーグ、Bリーグ、等のプロスポーツをはじめ高校野球等のアマチュアスポーツの開催も中止された事から、人の移動が制限されホテル業界、観光業界や運輸業界にマイナスの影響を及ぼしました。

不動産業界にも間接的に影響がありますが、一方で分かりやすく直接的な影響を及ぼす部分もあります。

ソーシャルディスタンスの影響

アメリカ等も経済活動再開の際の要件として十分なソーシャルディスタンスを取る事を店舗側に要求しております。店舗に今まで入れた人数の半数にする等して対応する事を要件にしているケースが多くなります。店舗側はテイクアウト以外での収益機会が半分近くになる可能性があり注意が必要です。

(但し、感染状況が落ち着いてソーシャルディスタンスを取る必要がなくなれば別ですが、感染と規制の綱引き状態に今後なりそうです。その為、年間を通してコロナ前のイートインスペースの利用方法は難しいと言えます。)

3.オリンピック延期や中止の影響

オリムピック延期や中止の影響に関しては株式市場は若干折り込み済みの部分もあると思います。株価は既に2万4000円近辺から1万7000円まで暴落しその後持ち直しております。一方、不動産市場に関しては株式市場の中の不動産株や不動産REITの暴落で既にかなり織り込まれてきております。

前週比で約3兆4000億円の時価総額がREITだけ飛びました。(12兆3,873億円の時価総額に)

Japan ReitのHPに記載の先週(3月18日時点)のマーケット概況には以下の様に記されています。

http://www.japan-reit.com/

REITマーケット概況

「先週(3/9~3/13)は、新型コロナウイルスの世界的感染拡大を受け、 WHOがパンデミックを表明。金融市場の混乱に加え、東京オリンピックの開催懸念の浮上、長期金利の急上昇等を背景に、不動産株式とともに 東証REIT指数も大幅下落。13日は下落幅-187.20ポイントと、リーマンショック時を上回る指数算出来最大の下落幅となり、終値は1,596.30 ポイントと、2015年9月のチャイナショック以来4年半ぶりの安値となった。 中略)感染拡大に収束が見えず、年度末を控えた機関投資家の動向によって 当面は荒い展開も想定されるが、連鎖安に歯止めが掛かれば、 分配金利回りを背景とした見直し買いも期待できよう。 」

ちなみに本日(3月18日)の値下がり率上位で世界の指数等を押さえて東証REIT指数が8.15%と下落しました。

4.景況感の悪化に伴う賃上げの頭打ちと失業率の上昇

一棟収益不動産をお持ちの方の中には安定した家賃収入がある為、また、コロナショックがあったとしても入居者が大挙して退出する訳ではないので大丈夫だろうというお考えの方もおります。確かにその部分はあるのですが、既に有効求人倍率の低下が始まっておりますし、今後新卒内定者の雇止め等も観光業や飲食業で見られるかもしれません。

また、歴史的に低い失業率も上昇します。居住用賃貸マンション等に投資されている方は飲食店ビルに投資している方に比べるとリスクは低いかも知れませんが、中期的に影響を受けるかもしれません。

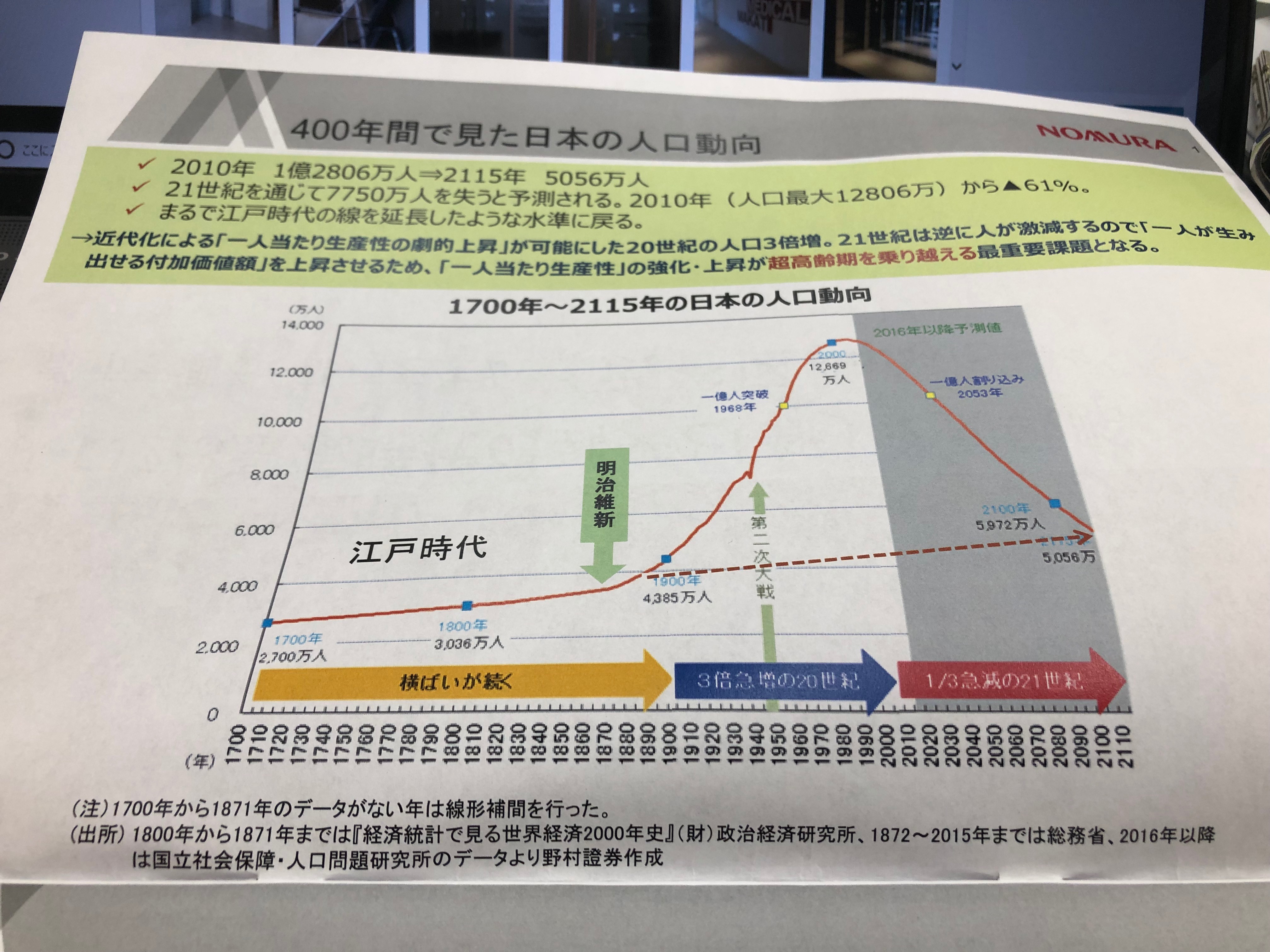

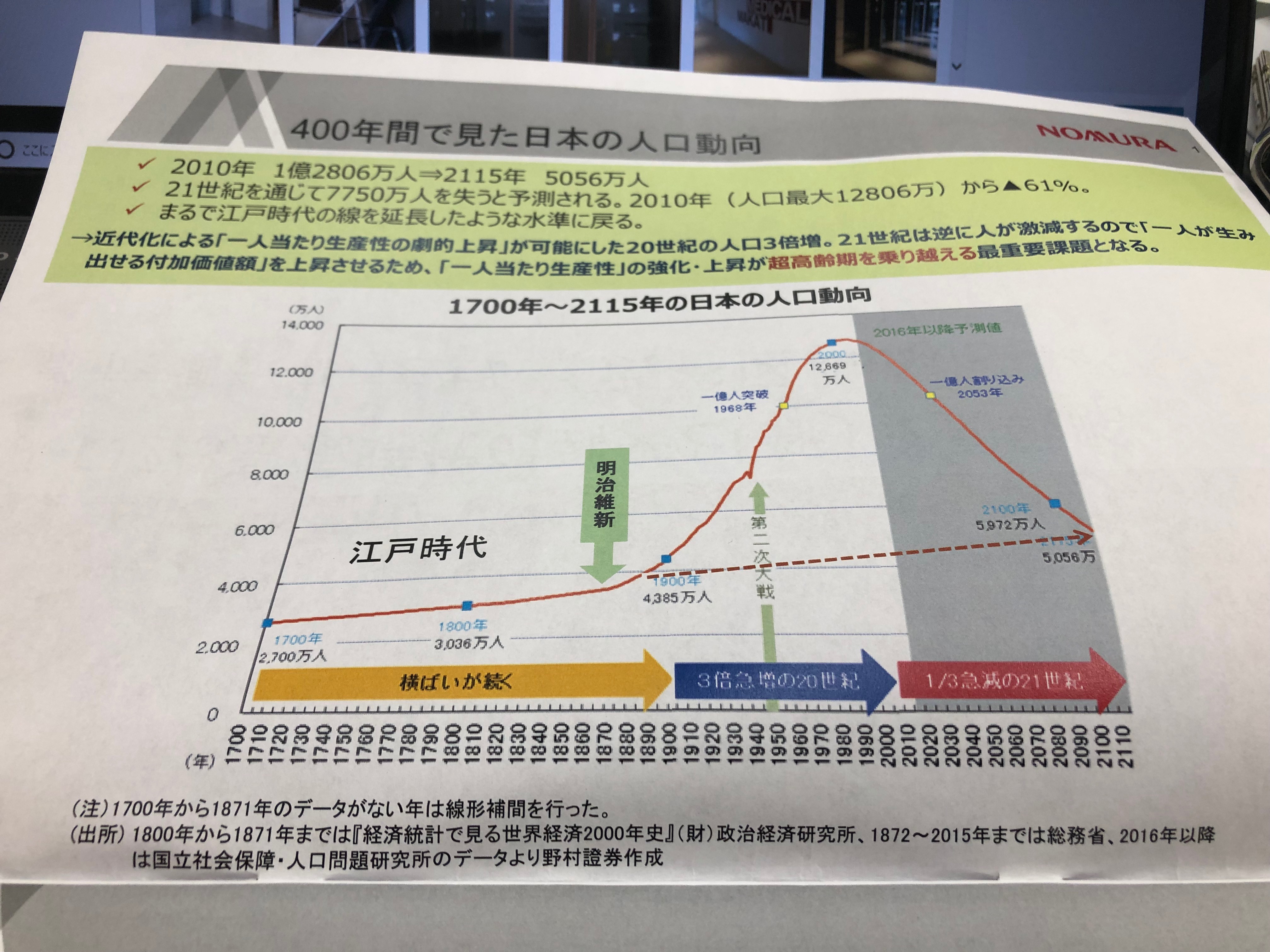

人口減少のトレンド

人口減少のトレンド

5.不動産市場におけるコロナショックの影響

不動産業界におけるコロナショックの影響は間接的、直接的に大きな影響を受けます。私は元々、不動産市場はオリムピックの前年頃に緩やかにピークアウトではと書いておりました。それはオリムピックが成功裡に終わった事を想定しての話でした。ところがこのコロナショックによって緩やかなピークアウトではなく、痛みを伴うピークアウトになってしまいそうだと修正せざるを得ない状況になりつつあります。

不動産投資のブログ(読みづらいかもしれません…お許しを2019年3月26日あたりで言及してます。それ以前もですが。)

https://www.minato-am.com/post/

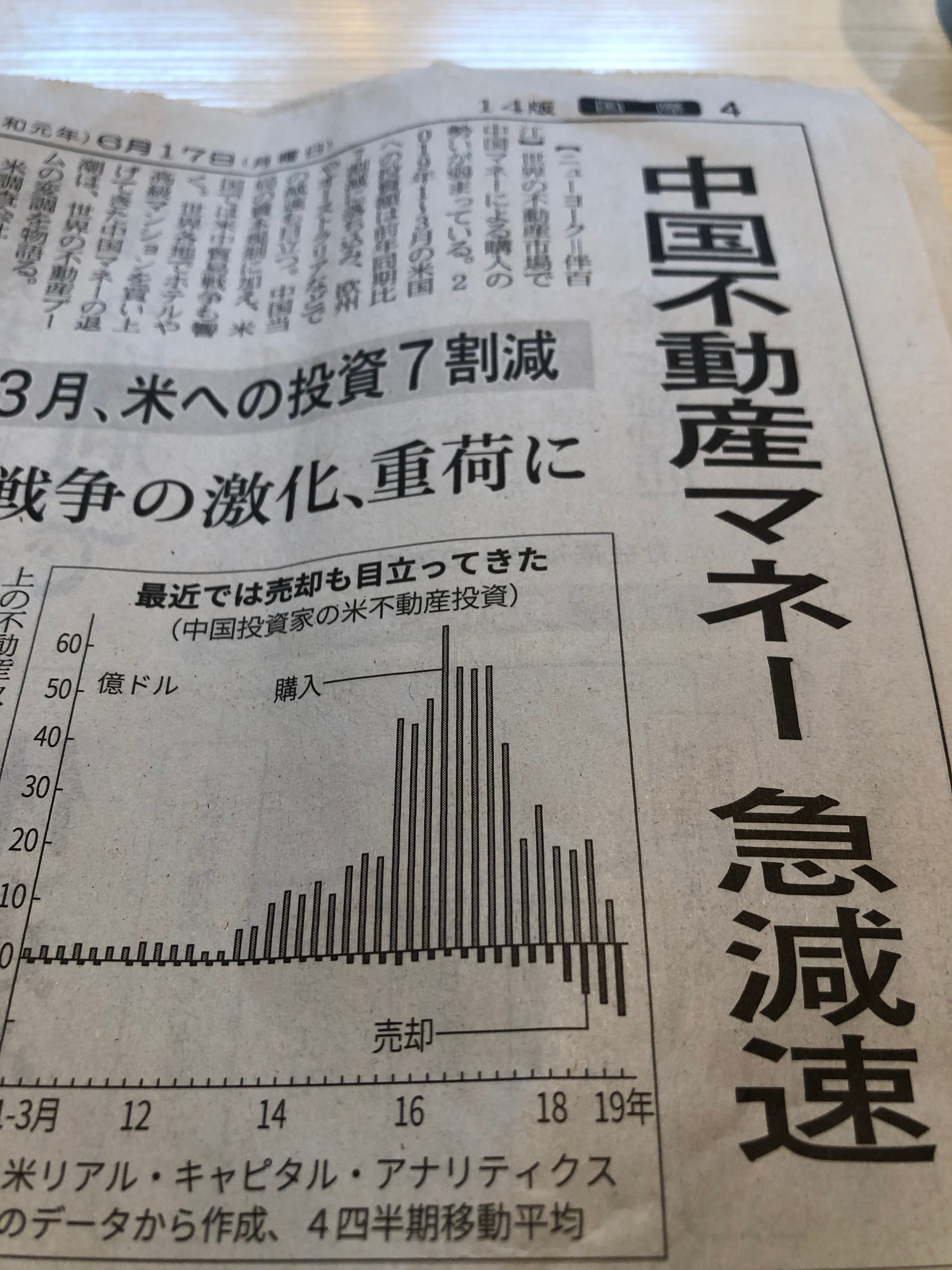

数年前から書いている様に日本の不動産市場は色々な意味でインバウンドによって支えられ、価格が引っ張られて成り立っていました。

例えば、東京の湾岸エリア等の都心のマンションを中国人投資家が買う、北海道や京都のホテル用地をインバウンド目当てで外資系国内系の資本が買う、銀座や渋谷、新宿等の繁華街が高額品等が売れるという事から家賃が上昇し高値を買う等々です。

今年の前半に関して言えば不動産を買っていた中国人は入って来ない、観光地には当て込んでいた外国人が来ず、銀座等で飛ぶように売れていた

高額品の販売は鳴りを潜める…

不動産収益の源泉となる事業の収支が全く成り立たなくなってしまっているというのが現在の状況です。この状況が後数か月は続くかと思いますがその場合には日本の不動産市場を引っ張っていた湾岸エリア、観光地、繁華街が軒並み打撃を受ける事になります。今は現物不動産市場への影響は一般にはあまり感じられないとは思いますが、今後は現物不動産市場の下落を考えざるを得ない状況かと思います。

新宿区の老朽化し空家となったアパート

新宿区の老朽化し空家となったアパート

6.まとめ。日本の不動産価格への下落圧力

日本の不動産市場は元々相続空家不動産の増加という長期的な問題増加の中にあり変革を求められていましたが、今回のコロナショックで一気に今まで考えなくても良かった問題も追加で噴き出しました。

1.インバウンド産業が引っ張っていた地方の不動産価格の下落圧力

2.小スペースに多くの多くの客を詰込む都市の店舗の利用価値の低下(ソーシャルディスタンスにより)

3.観光産業向け物件の居住賃貸市場への流入(民泊物件の賃貸住宅への転用による需給の緩み)

4.夜の商売向け繁華街物件の賃料下落圧力とその物件の収益性の低下(銀座や渋谷新宿池袋等のターミナル駅物件)こ

等々です。私たちはこれらの影響が今後不動産市場にどの程度下落圧力をもたらすか注視したいと思います。