本日某地方銀行の融資担当者と面談をしました。都市銀行が今期はかなり厳しくしますよと言っていたのとは対照的でその地方銀行は意外や融資を積極的に伸ばして行くスタンスだという事です。

これから始まる令和時代の不動産融資や不動産投資どうなるか…

スルガ銀行はたまたま先日の日経新聞で一部提携の記事が出てましたが、金融機関も色々な動きが出てきます。西武信金は反社との取引が出てましたし…

地方銀行や信金信組の抱える問題

地方銀行が抱える問題は変わりません。大きな傾向として有望な法人はドンドン都心に出てきており、また有望な法人に育つほどメガバンク等に法人融資は取られてしまいます。

その為、地方銀行は中小企業の事業融資をせざるを得ないのですが、一方焦げ付きリスクも大きく、資金の規模も小さいものになる事が多いのが現状です。

その為、会った担当の方も言っておりましたが、不動産が絡むプロジェクトファイナンスなら出しやすいが、それ以外は金額も伸びないので厳しいという事でした。

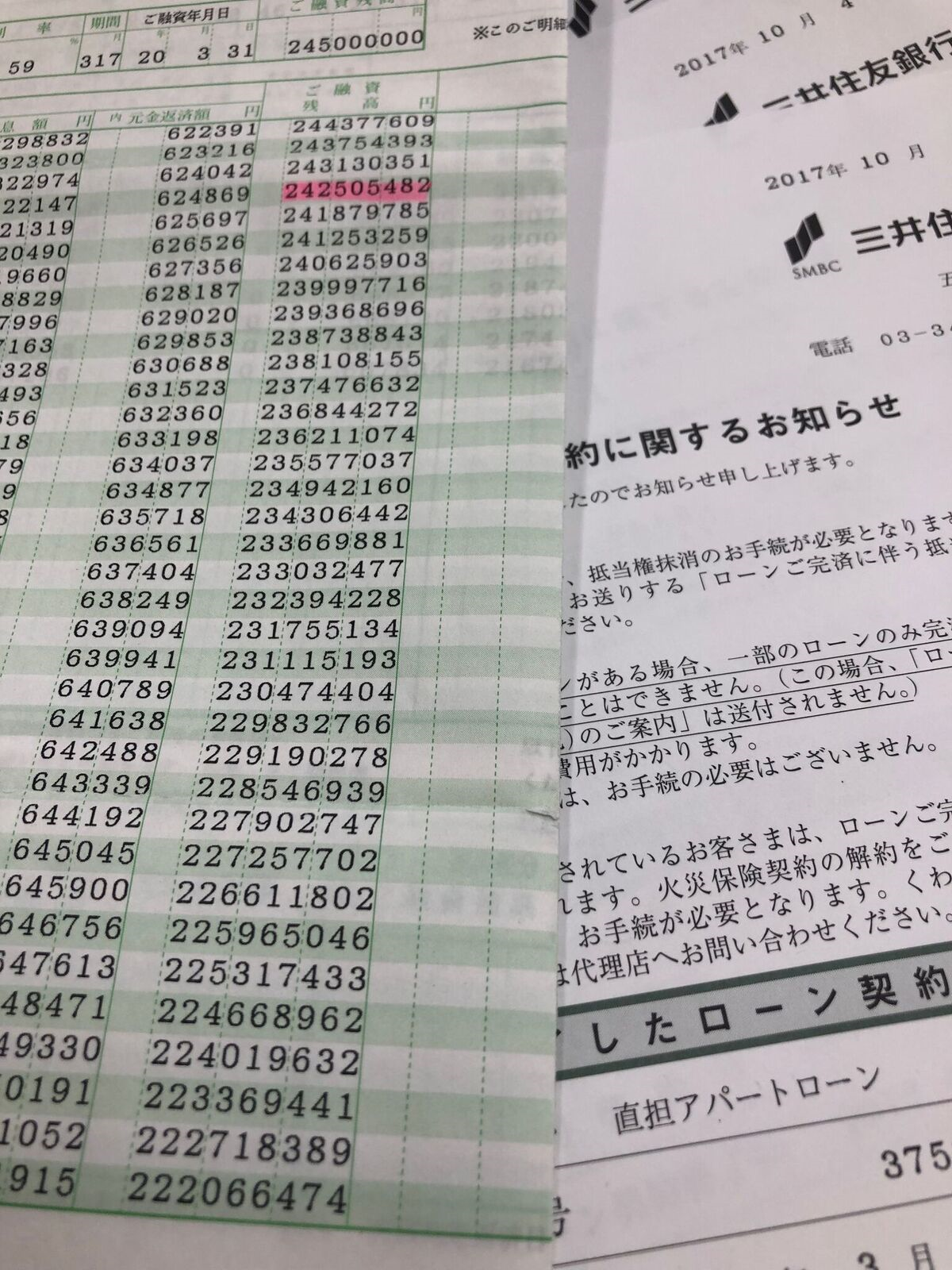

その地方銀行は数年前に大幅に不動産投資案件で融資残を伸ばした先ですが、最近はそのアパートローンなどの返済が相次いで残高が減少して来ているという事です。理由としては不動産物件の売却や借換となっております。

スルガ銀行問題

スルガ銀行問題は各金融機関の融資スタンスを見直すきっかけになったわけですが、それは既に済んだことです。一方で、現在のスルガ銀行は彼らが貸した先の融資残があまり減っていないという事です。

スルガ銀行はフルローンやオーバーローンや法定耐用年数以上の期間で融資を実行していた為、スルガ銀行等で融資がある方の場合他の銀行が追加でローンを出しずらいというのが現状の様です。

ある意味スルガ銀行にとっては不幸中の幸いです。独自路線が功を奏したとも言えます。

例えば、他行の場合は法定耐用年数以上の期間でスルガ銀行で借りている残高がある場合には、その法定耐用年数以上の期間については、融資の残高とキャシュアウトフローは計算に入れる一方、資産から生まれるキャッシュフローをゼロとみなすそうです。

築20年の鉄骨マンションを30年ローンで借りている人の場合には後15年はキャッシュフローが正常ですが、15年経過すると返済のみをカウントし、収入を

ゼロとカウントする事により購入余力を極端に低下させてしまいます。

この様にスルガ銀行問題は一見今は返済に困っていない人の与信も大幅に悪くしてしまう隠れた問題を引き起こしております。但し、それはスルガ銀行には寧ろ特異なローン資産が中々減少しないというメリットにもなっています。

(スルガで借りている人は借り換えも与信の低下を招く可能性のある追加購入・ローン残の増加もしづらいのが現状です。)

平成時代の不動産融資のスタンス

平成自体の不動産融資のスタンスは平成の始めがバブル後半のキャピタルゲインを想定して、キャッシュフローを全く見ない融資で始まりました。

それが、バブルで痛い目を見てから融資がストップし、そろりそろりと出始めたのが物件のキャッシュフローのみを重視した融資に移行しました。

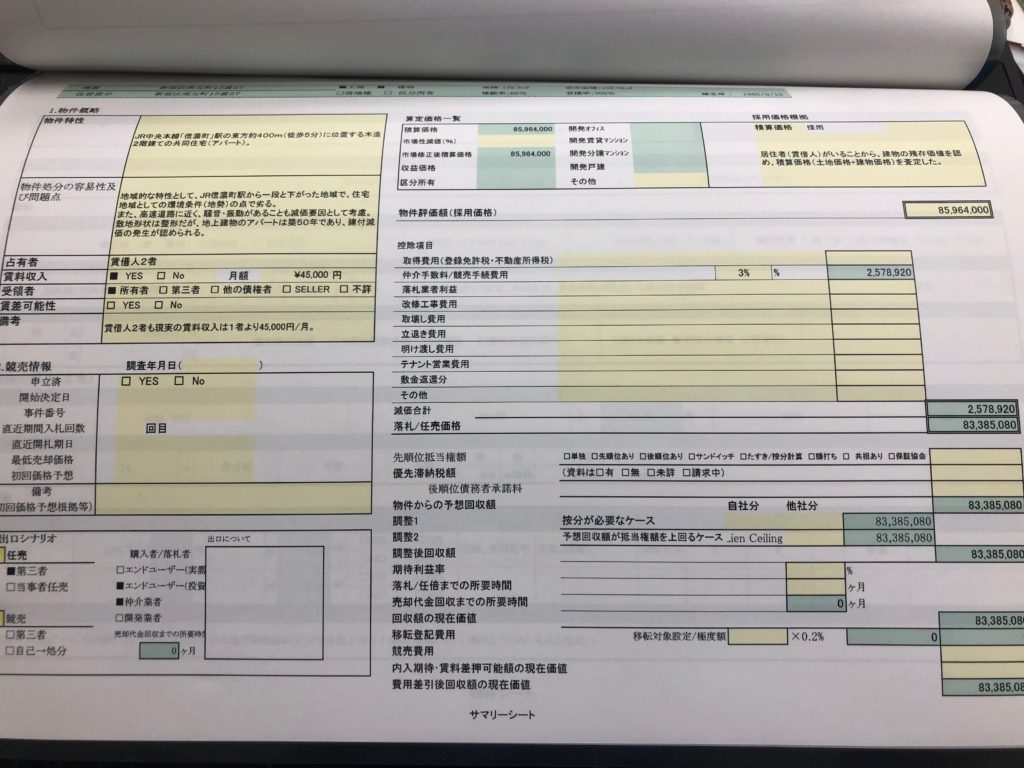

それが最近では物件のキャッシュフローだけでは回らなくなってきて、個人の給与所得などの部分を与信に組み込んでの融資や法定耐用年数の緩和で基準を緩めるという方向性になりました。その極端なところが融資書類の改竄等を許容しての融資で幕を閉じた形になっております。

令和時代の不動産融資スタンス

では令和時代の不動産融資のスタンスはどうかと言えば、平成最後に緩み切った融資スタンスから再度厳しく見るというスタンスになると言えます。まだ令和時代は始まってもおりませんが、これからの融資は銀行マンが口では積極的にやりますという程には積極的では無いというのが現実ではないかと思います。

特に、登記簿謄本と現状との違い等は真っ先に見られるところです。例えば、謄本が倉庫となっており、現状が店舗等で活用されている場合にはそれだけでも

融資の審査に入らない理由になったりしております。

令和時代の不動産投資

令和時代のアパートローンマンションローンが厳しいものになる想定できますので、令和時代の不動産投資は築古物件への融資で行う不動産投資がかなり制限されてくるのではと思っております。

令和時代は物件に関してはほぼ新築のキャッシュフローが取れる物件がメインとなり、中古物件はキャッシュ比率を高くして購入出来る富裕層や地主等にまた物件が集中してくるのではという感が強くあります。

平成時代に不動産投資が一般化しましたが、それが令和時代にはLTVが50でも購入できる様な一部の人や法人が行う事に限られた取引に逆戻りしそうです。

まとめ

不動産投資とアパートローンマンションローン等の不動産融資は正の相関が高い物です。不動産融資が幅広い対象に出るが故に投資用不動産を買える人が増えて不動産価格が上昇します。不動産融資が絞られると自ずと不動産価格や取引は抑制されたものになります。

私はここ数年一貫してお伝えしておりますが不動産価格は幅広く下落するという点は時代が令和になっても変わらないと思います。